¿Qué papel tiene la valoración en los procedimientos ante Hacienda?

Valoración profesional y procedimientos ante Hacienda; caminos comunes.

Hoy en día son numerosas las empresas que necesitan solicitar avales para un buen número de operaciones como pueden ser licitaciones de alcance nacional e internacional, para ofrecer garantías de pago a proveedores, para suministro de materiales, para formalizar alquileres de oficinas y locales o para aplazar deudas con la Agencia Tributaria o con la Seguridad Social, entre otras finalidades.

Nos gustaría hacer hincapié en este último punto, ya que el aplazamiento de deudas con Hacienda es una de las finalidades más frecuentes para las que se solicitan los servicios de las entidades de valoración, más aún tras las recientes modificaciones normativas que entraron en vigor en enero y que detallamos a continuación.

¿Cuáles son las consecuencias de los últimos cambios normativos relacionados con Hacienda?

Dicha reforma legislativa, materializada en el RDL 3/2016, que modificó la redacción del artículo 65.2 de la Ley General Tributaria, endureció los requisitos para poder solicitar aplazamiento y amplió la lista de impuestos inaplazables. En lo que respecta al ámbito estricto de la valoración y sus implicaciones en esta reforma, lo más relevante del cambio normativo es el nuevo procedimiento que se establece y que podrá ser automatizado o no, lo cual varía en función de la cuantía de la deuda. En este sentido, hay que recordar que, según la cantidad que se trate en cada caso concreto, se activará un procedimiento particular:

- Para que el procedimiento pueda ser automatizado, el importe habrá de ser igual o inferior a 30.000€. El cálculo de esta cantidad consistirá en la suma de todas las deudas aplazadas, así como las pendientes de resolución.

- En cambio, los importes superiores a 30.000€ dan inicio al procedimiento no automatizado, el cual es el más relevante en lo que a valoración y tasación se refiere. Para ello, se requerirá la aportación de diversa documentación para acreditar el cumplimiento de requisitos en materia de facturación (facturas emitidas, no satisfechas, etc.).

En consecuencia, si se pretende aplazar deudas por importe superior a 30.000€, y en el supuesto de que el aplazamiento se avale con bienes, se seguirá necesitando un informe de valoración realizado por un profesional especializado independiente. En este sentido, es preciso tener en cuenta que un informe de valoración puede realizarse sobre cualquier tipo de bien o activo, desde empresas y negocios (incluyendo activos intangibles, mobiliario, maquinaria e instalaciones) hasta obras de arte, medios de transporte (embarcaciones, aeronaves y vehículos de toda clase) o joyas, lo que supone un amplio abanico en el que sustentar una solicitud de aplazamiento con garantías.

Otros ámbitos en los que una valoración aporta ventajas importantes

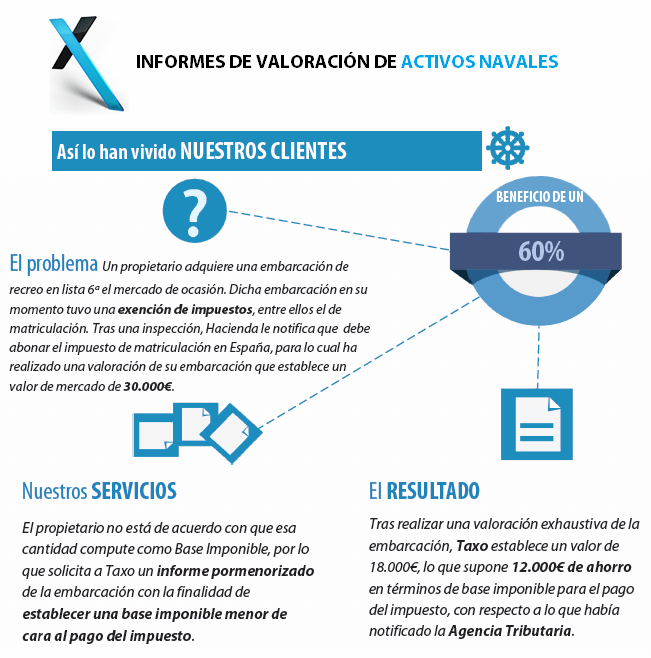

Este es un ejemplo más de los procedimientos en los que Taxo Valoración se postula como importante aliada en procedimientos relacionados con Hacienda. Sin embargo, no es el único caso; otro ámbito en el que cabría destacar nuestros servicios tiene que ver con la valoración de activos navales. Las valoraciones navales son uno de los pilares de nuestra compañía gracias a su rigor, metodología específica y su alcance, ya que contemplan no sólo el valor potencial de los activos y bienes físicos, sino también de los intangibles, como es el caso de los derechos asociados, algo que resulta fundamental en procedimientos ante órganos judiciales o Hacienda Pública.

Hoy en día, contar con un aliado en el mundo de la valoración y tasación puede ser un factor determinante para salir beneficiado de cualquier procedimiento relacionado con Hacienda. La colaboración entre compañías de valoración y corporaciones privadas o clientes particulares es un paso importante para la culminación exitosa de procedimientos ante la Agencia Tributaria, pero además se antoja como una alianza necesaria para lograr un beneficio común para todas las partes en un abanico más amplio de operaciones.